一、 说明

本榜单的发布,经过了长时间的调研和分析,通过对行业近百位市场一线营销人员的口碑调查,同时结合相关专业的财报、榜单等综合得出。发布过程参考了入选企业的营收规模、企业规模、研发与创新能力、资本市场地位、品牌护城河、行业赛道领导力、产业生态贡献、市场营销力等多个维度,其中,市场营销力权重最重,达到30%以上。另外,榜单是动态变动的,每年都会有所变化,榜单的发布过程很难,如有不当之处请各位读者批评指正。

二、 多维度深度分析

(一) 企业规模与资本实力分析

1. 巨头引领,梯队分明

(1)千亿级俱乐部

迈瑞医疗、药明康德、京东健康、阿里健康等企业凭借其庞大的营收和市值,构成了行业的第一极,它们拥有强大的资源整合能力和抗风险能力。

(2)百亿级中坚力量

榜单中部的企业(如智飞生物、爱尔眼科、华大基因等)是行业的中流砥柱,在各自领域形成了稳固的竞争优势和可观的业务体量。

(3)高成长性企业

众多创新药、细胞治疗、mRNA技术企业(如百济神州、金斯瑞、艾博生物等)虽当前营收可能不高,但凭借巨大的市场潜力获得了极高的资本估值,代表了行业的未来。

2. 资本市场渗透率高

榜单中超过95%的企业为上市公司,且广泛分布在A股、港股、美股市场。这表明大健康行业与资本市场深度绑定,资本是推动研发创新和市场扩张的核心引擎之一。

(二) 研发与创新能力分析

1. 研发投入两极分化:

(1)高强度投入阵营

创新药企(恒瑞、百济、信达等)、高端医疗器械(迈瑞、微创等)、前沿技术(药明系、金斯瑞、细胞基因治疗企业)的研发投入占营收比重常年在15%甚至20%以上,驱动行业技术边界向前拓展。

(2)模式与市场创新阵营

医药电商(京东健康、阿里健康)、医疗服务(爱尔、通策)等,其创新更多体现在商业模式、服务流程和市场规模上。

2. 创新成果集中爆发

(1)创新药出海

百济神州的泽布替尼、传奇生物的西达基奥仑赛等成功获得FDA批准并取得全球销售额,标志着中国创新药从“中国新”走向“全球新”。

(2)高端医疗器械突破

迈瑞的监护仪、超声、微创的腔镜手术机器人、联影的影像设备等持续突破技术壁垒,实现国产替代并参与全球竞争。

(3)前沿技术布局

在CAR-T、ADC(抗体偶联药物)、mRNA、基因编辑等前沿领域,中国企业与全球几乎同步研发,差距迅速缩小。

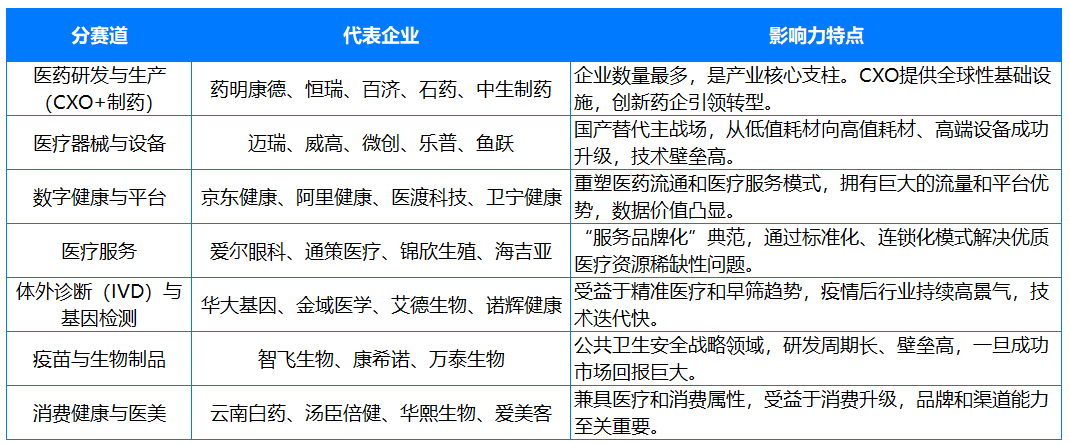

(三) 行业细分赛道分布分析

榜单企业覆盖了大健康全产业链,凸显了行业的多元化与专业性。

(四) 地域分布分析

1. 高度集聚化

企业高度集中在长三角(上海、江苏、浙江)、粤港澳大湾区(深圳、广州)、京津冀(北京) 三大经济圈。这些地区具备人才、资本、政策、临床资源等综合优势,形成了良好的产业创新生态。

2. 区域特色鲜明

江苏:强在制药、医疗器械和CXO(恒瑞、药明康德、金斯瑞、鱼跃)。

广东:强在医疗器械、数字健康、体外诊断(迈瑞、腾讯系、华大基因、万孚生物)。

北京:强在创新药、互联网医疗(百济神州、阿里健康、京东健康)。

上海:强在医药研发、医疗器械(复星、微创、君实、再鼎)。

浙江:强在医药流通、IVD(阿里系、华东医药、迪安诊断)。

(五) 发展趋势与未来展望

1. 国际化与全球化

从“产品出海”升级为“技术出海”和“能力出海”(License-out、海外建厂、全球多中心临床),成为头部企业的必选项。

2. 技术融合与跨界

人工智能(AI)与药物研发、医学影像、手术机器人深度融合;数字疗法(DTx)逐渐兴起,软件与硬件结合创造新价值。

3. 支付端变革驱动

医保控费常态化倒逼企业追求真正的临床价值和成本优势,商业健康保险的发展将为创新产品提供新的支付渠道。

4. 供应链安全与自主可控

地缘政治因素促使行业更加关注核心原料、设备、技术的国产替代和供应链韧性。

5. 并购整合加速

行业将从“百花齐放”进入“整合洗牌”阶段,巨头们将通过并购来补齐管线、进入新赛道、扩大规模效应。

如今,中国大健康民营企业的活力与竞争力依然强劲,他们正从过去的“模仿跟随”转向“并行引领”,并在部分前沿领域实现突破。相信未来,在政策、资本和技术的共同驱动下,中国大健康行业企业将继续向创新化、国际化、数字化和集约化方向发展,不仅将是中国经济的增长引擎,更将成为全球大健康产业格局中的重要一极!

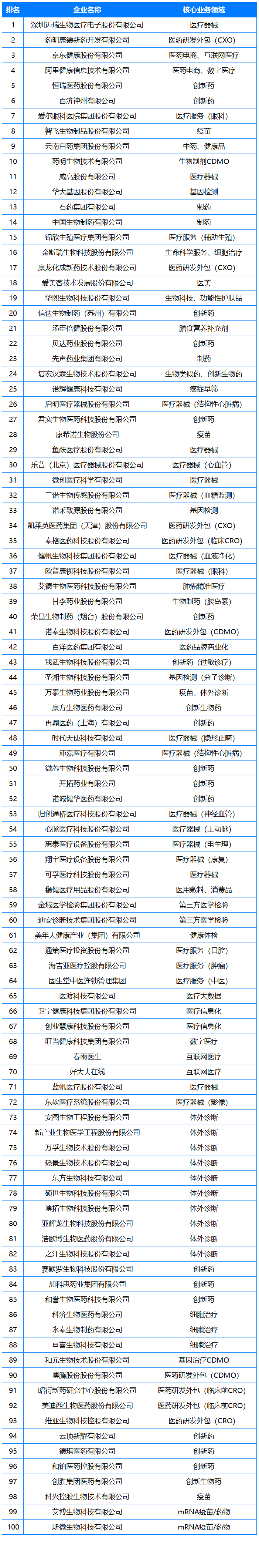

附件:2024年中国大健康行业民企100强名单

三省吾身,再思可已

大健康行业雄起